กลยุทธ์ออปชัน Cash Secured Put

กลยุทธ์นี้เหมาะกับนักลงทุนที่มีมุมมองเป็นกลางถึงบวก (Neutral to Bullish) ต่อหุ้น และต้องการสร้างรายได้จากค่าพรีเมียมออปชัน อย่างไรก็ตาม ผู้ลงทุนต้องสามารถรับความเสี่ยงระดับปานกลางได้ เนื่องจากอาจถูกบังคับให้ซื้อหุ้นในราคาที่สูงกว่ามูลค่าตลาดปัจจุบัน

ความเสี่ยงของ Cash Secured Put คือหากราคาหุ้นปรับตัวลดลง นักลงทุนอาจต้องซื้อหุ้นในราคาที่สูงกว่าราคาตลาด และหากราคาหุ้นลดลงจนเหลือศูนย์ นักลงทุนจะขาดทุนสูงสุดตามที่กันเงินสดไว้เป็นหลักประกัน ขาดทุนสูงสุดจะเท่ากับ (ราคาใช้สิทธิ – ค่าพรีเมียม) x 100 หุ้น

ตัวอย่างเช่น สมมติว่า หุ้น EIO ปัจจุบันราคา 8 ดอลลาร์ นักลงทุนมองว่าหุ้น EIO มีแนวโน้มที่จะยังปรับตัวสูงขึ้นในอนาคต

- นักลงทุนขาย พุทออปชัน 1 สัญญา (100 หุ้น) ที่ราคาใช้สิทธิ 8 ดอลลาร์ หมดอายุใน 3 เดือนข้างหน้า

- ได้รับค่าพรีเมียม 3 ดอลลาร์ต่อหุ้น → รวม 300 ดอลลาร์

- วางเงินสด 800 ดอลลาร์เป็นหลักประกัน

กำไรสูงสุดของ Cash Secured Put คือค่าพรีเมียมที่นักลงทุนได้รับจากการขายออปชัน ซึ่งในตัวอย่างนี้คือ 300 ดอลลาร์ คำนวณได้จาก ค่าพรีเมียม x จำนวนหุ้น = 3 ดอลลาร์ x 100 หุ้น

ในทางกลับกัน หากราคาหุ้นปรับตัวลดลงจนเหลือศูนย์ก่อนวันหมดอายุ และมีการใช้สิทธิออปชัน นักลงทุนจะถูกบังคับให้ซื้อหุ้นที่ราคา 8 ดอลลาร์ต่อหุ้น รวมเป็นเงิน 800 ดอลลาร์ ผลลัพธ์คือเกิด ขาดทุนสูงสุด 500 ดอลลาร์ โดยมาจากการขาดทุนจากหุ้น 800 ดอลลาร์ หักด้วยค่าพรีเมียมที่ได้รับ 300 ดอลลาร์ ซึ่งคำนวณได้ดังนี้:

(ราคาซื้อหุ้น – ค่าพรีเมียม) x จำนวนหุ้น = (8 – 3) x 100 = 500 ดอลลาร์

สำหรับ จุดคุ้มทุน (Breakeven Point) จะได้จากการนำราคาใช้สิทธิ (Strike Price) ของพุทออปชันมาลบด้วยค่าพรีเมียมที่ได้รับ ในตัวอย่างนี้คือ 8 – 3 = 5 ดอลลาร์ กรณีที่ราคาหุ้นอยู่ระหว่าง 5 ถึง 8 ดอลลาร์ นักลงทุนอาจถูกใช้สิทธิซื้อหุ้น แต่ยังมีโอกาสทำกำไรสุทธิระหว่าง $0 ถึง $300 เนื่องจากค่าพรีเมียมยังช่วยลดต้นทุนการลงทุน

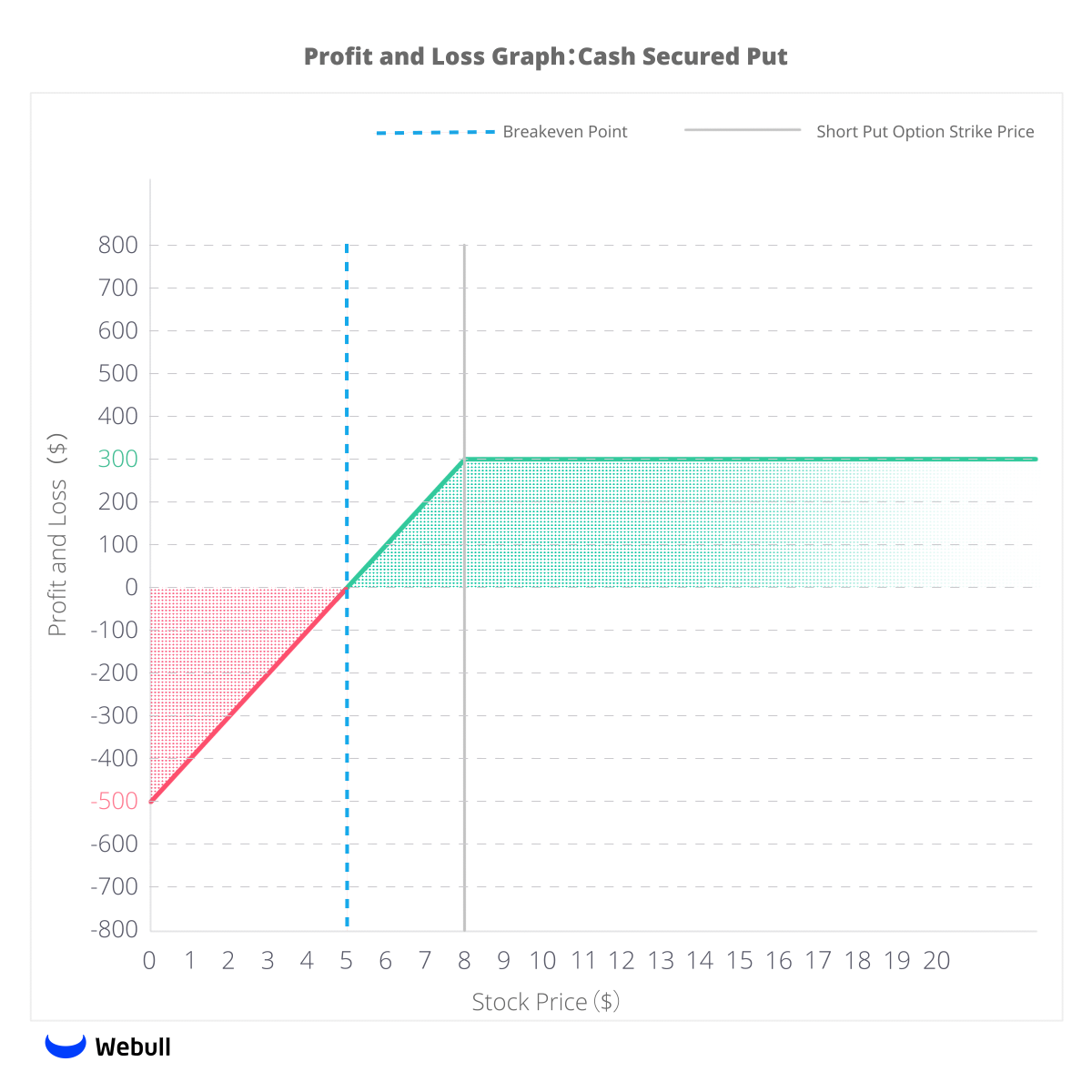

กำไรและขาดทุนของกลยุทธ์ออปชันที่มีเงินสดเป็นหลักประกันจนถึงวันหมดอายุสามารถดูได้ที่ด้านล่าง

แผนภูมิแสดงกำไรและขาดทุนที่อาจเกิดขึ้นบนแกน y เทียบกับราคาหุ้นที่เกี่ยวข้องบนแกน x จนถึงวันหมดอายุ โดยมีกำไรสูงสุดที่ 300 ดอลลาร์ และขาดทุนสูงสุดที่ 500 ดอลลาร์ จุดคุ้มทุนคือเมื่อราคาหุ้นอยู่ที่ 5 ดอลลาร์ หากราคาหุ้นอยู่เหนือราคาใช้สิทธิ นักลงทุนจะได้กำไรเต็มจำนวน แต่หากราคาลดลงต่ำกว่าจุดคุ้มทุน นักลงทุนจะเริ่มขาดทุนตามระดับราคาที่ปรับตัวลง

หลังจากผ่านไปสามเดือน หากราคาของ EIO ยังคงอยู่เหนือ 8 ดอลลาร์ นักลงทุนจะเก็บค่า พรีเมียม 300 ดอลลาร์ไว้ได้ ในทางกลับกัน หากราคาหุ้นลดลงเหลือ 0 ดอลลาร์ นักลงทุนมีหน้าที่ต้องซื้อหุ้น 100 หุ้นที่ราคา 8 ดอลลาร์ โดยใช้เงิน 800 ดอลลาร์ที่กันไว้เป็น หลักประกัน นักลงทุนจะขาดทุนทั้งหมด 500 ดอลลาร์ เนื่องจากค่าพรีเมียมที่ได้รับจากการขาย พุทออปชันจะชดเชยผลขาดทุนจากหุ้น 800 ดอลลาร์

หากราคาของ EIO อยู่ระหว่าง 5 ดอลลาร์ถึง 8 ดอลลาร์ก่อนวันหมดอายุ นักลงทุนอาจต้องใช้ สิทธิ์และมีหน้าที่ต้องซื้อหุ้น EIO ที่ราคา 8 ดอลลาร์ รวมเป็นเงิน 800 ดอลลาร์ อย่างไรก็ตาม เนื่องจากนักลงทุนได้รับค่าพรีเมียม 300 ดอลลาร์จากการขายพุทออปชัน ยังมีโอกาสทำกำไร อยู่ระหว่าง 0 ถึง 300 ดอลลาร์ ในสถานการณ์นี้ นักลงทุนสามารถซื้อหุ้นในราคาที่ต่ำกว่า ในขณะที่ยังได้กำไรจากการขายค่าพรีเมียมพุทออปชัน

ความเสี่ยงขาลงหากราคาหุ้นของ EIO ลดลงระหว่าง 5 ถึง 0 ดอลลาร์ นักลงทุนอาจต้องใช้ สิทธิ์และถูกบังคับให้ซื้อหุ้นที่ 8 ดอลลาร์ในขณะที่มีมูลค่าน้อยกว่ามาก ผลขาดทุนที่ยังไม่ เกิดขึ้นจริงอาจอยู่ระหว่าง 0 ถึง 500 ดอลลาร์ ขึ้นอยู่กับราคาปัจจุบันของ EIO

กล่าวโดยสรุป Cash Secured Put เป็นกลยุทธ์ที่ใช้สร้างรายได้จากค่าพรีเมียม เหมาะสำหรับผู้ที่ยินดีซื้อหุ้นในราคาที่ต่ำกว่าตลาดพร้อมถือเงินสดเป็นหลักประกัน แม้จะมีความเสี่ยงหากราคาหุ้นปรับตัวลงแรง แต่ก็เป็นทางเลือกที่นักลงทุนจำนวนมากนิยมใช้เมื่อต้องการสร้างรายได้เพิ่มเติมควบคู่ไปกับโอกาสการลงทุนในหุ้น